Nelle questioni che riguardano la coppia imposta di bollo e fatture, la regola generale che dobbiamo seguire quando ci chiediamo se una fattura (o un documento analogo) deve essere assoggettata all’imposta di bollo è il principio di “alternatività” rispetto all’IVA: in base a quanto previsto dall’art. 6 della Tabella (allegato B) al D.p.r. 633/1972, l’imposta sul valore aggiunto e l’imposta di bollo sono tra loro alternative.

Di conseguenza, la marca da bollo va applicata (nella misura di 2,00 euro) esclusivamente alle fatture elettroniche o cartacee emesse senza addebito di IVA.

Ulteriore regola da seguire poi riguarda l’importo del documento: la marca da bollo non va applicata se gli importi indicati in fattura sono inferiori a 77,47 euro.

Inoltre, per le modalità di assolvimento dell’imposta di bollo, è necessario distinguere a seconda della tipologia di fattura, che sia una fattura elettronica o una fattura cartacea (tradizionale).

Indice dei contenuti

Quando applicare l’imposta di bollo sulle fatture

Abbiamo già visto le regole generali per l’applicazione della marca da bollo, e l’assolvimento dell’imposta, ora veniamo a casi specifici e di esclusione.

Quando si applica la marca da bollo

Sono soggette a marca da bollo tutte le fatture (o documenti) emesse sia in forma cartacea sia in forma elettronica aventi un importo complessivo superiore a € 77,47 non assoggettato da IVA, quali:

- le fatture fuori campo IVA, per mancanza del requisito oggettivo o soggettivo (artt.2, 3, 4 e 5, D.p.r. 633/72);

- le fatture fuori campo Iva, per mancanza del requisito oggettivo o soggettivo (artt.2, 3, 4 e 5, D.p.r. 633/72);

- le fatture fuori campo IVA ex artt. da 7-bis a 7-septies D.p.r. 633/72;

- le fatture non imponibili per cessioni ad esportatori abituali che emettono la dichiarazione d’intento (art.8, co.1, lett. c), D.p.r. 633/72), ad eccezione del caso in cui venga riportato in fattura che “si tratta di beni destinati all’esportazione”;

- le fatture esenti (art.10 D.p.r. 633/72);

- i documenti esclusi dal campo di applicazione dell’IVA (art.15 D.p.r.633/72);

- le fatture emesse dai contribuenti in regime forfettario.

Casi di esclusione

Non deve essere apposta la marca da bollo da 2 euro:

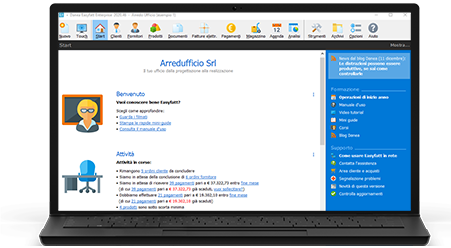

Easyfatt è il software di fatturazione e gestionale utilizzato ogni giorno da oltre 100.000 imprese italiane.

- se l’importo soggetto all’imposta è inferiore a 77,47 euro;

- sulle fatture elettroniche e cartacee (ma anche note, note di credito e debito, conti e simili documenti) che recano addebitamenti o accreditamenti riguardanti operazioni soggette ad IVA. Questo sia quando l’IVA è esposta sul documento, sia quando è riportata una dicitura che affermi che il documento è emesso con riferimento al pagamento di corrispettivi assoggettati ad IVA;

- sulle fatture riguardanti operazioni non imponibili relative ad esportazioni di merci (esportazioni dirette e triangolari) ed a cessioni intracomunitarie di beni;

- sulle fatture con IVA assolta all’origine, come nel caso della cessione di prodotti editoriali;

- per le operazioni in applicazione del reverse charge.

Marca da bollo e fatture: operazioni internazionali

Per quanto riguarda le operazioni internazionali, come previsto nella R.M. 415755 le fatture relative a operazioni assimilate a esportazioni (di cui agli artt. 8-bis, 9, 72 del D.p.r. 633/1972) non possono usufruire dell’esenzione dall’imposta di bollo, in quanto l’esenzione dall’imposta di bollo attiene le fatture emesse in relazione alle esportazioni di beni e non può avere efficacia per quei documenti emessi per operazioni economiche assimilate alle esportazioni ai soli effetti dell’applicazione dell’IVA.

Anche tale principio tuttavia ammette alcune deroghe, per quanto attiene le fatture emesse:

- ai sensi dell’art. 9 del D.p.r. 633/1972, sono esenti dall’imposta di bollo se riferite a prestazioni di trasporto dirette esclusivamente alla realizzazione di un’esportazione di beni con esclusione quindi di servizi relativi a beni in transito doganale o ai trasporti di persone;

- ai sensi dell’art. 8-bis del D.p.r. 633/1972 sono esenti dall’imposta di bollo se emesse nei confronti degli armatori e se riguardanti beni destinati a dotazione o provvista di bordo;

Fatture “miste” e altri casi particolari

Come ci dobbiamo comportare invece in caso di fatture “miste”, ovvero contenenti importi soggetti ad IVA ed importi non soggetti? La R.M. 98/E/2001 ha chiarito che la marca da bollo deve essere applicata anche su tali documenti solo se gli importi non soggetti ad IVA presenti in fattura sono di ammontare superiore a 77,47 euro.

Le copie conformi delle fatture rilasciate ad esempio a causa dello smarrimento dell’originale da parte del cliente, seguono lo stesso trattamento riservato alla fattura originale, quindi: se la fattura era assoggettata a bollo, lo sarà anche la copia, se la fattura non lo era, non lo sarà neppure la copia.

Fatture elettroniche e imposta di bollo: come si applica e quando si paga

Con l’introduzione della fattura elettronica i termini e le modalità di assolvimento dell’imposta di bollo previsti dall’art. 6 comma 2 del D.M. 17.06.2014 sono stati più volte modificati.

L’avvenuto assolvimento dell’imposta di bollo deve essere reso noto all’Agenzia delle Entrate tramite la compilazione, all’interno della sezione “Dati Bollo” dei campi “Bollo Virtuale” (in cui dichiarare l’assolvimento) e “Importo bollo” (pari a 2 euro)

Recentemente il D.M. 04.12.2020 ha fissato i nuovi termini per l’assolvimento dell’imposta di bollo. In particolare l’art. 1 del citato D.M. prevede che:

- il pagamento dell’imposta relativa alle fatture elettroniche emesse nel primo, nel terzo e nel quarto trimestre solare dell’anno di riferimento deve essere effettuato entro l’ultimo giorno del secondo mese successivo alla chiusura del trimestre (quindi 31.05, 30.11 e 28.02);

- il pagamento dell’imposta relativa alle fatture elettroniche emesse nel secondo trimestre solare deve essere effettuato entro l’ultimo giorno del terzo mese successivo alla chiusura del trimestre (30.09);

- nel caso in cui l’ammontare dell’imposta di bollo complessivamente dovuta sulle fatture elettroniche emesse nel primo trimestre solare dell’anno non superi l’importo di 5.000 euro, il contribuente può procedere al pagamento entro il termine previsto per il versamento dell’imposta relativa al secondo trimestre solare dell’anno di riferimento (30.09);

- nel caso in cui l’importo dell’imposta di bollo dovuta in relazione alle fatture elettroniche emesse nei primi due trimestri solari dell’anno, complessivamente considerati, non superi l’importo di 5.000 euro, il pagamento dell’imposta di bollo complessivamente dovuta sulle fatture elettroniche emesse nei predetti trimestri può essere effettuato entro il termine previsto per il versamento dell’imposta relativa al terzo trimestre solare dell’anno di riferimento (30.11).

Scadenza bollo fatture elettroniche: i termini

Si riepilogano le scadenze previste nella seguente tabella:

| PERIODO | IMPOSTA DI BOLLO | TERMINE | NOTE |

| I trimestre | >250 euro | 31.05 | Nel caso in cui l’importo sia pari o inferiore ad euro 250, il versamento può essere effettuato entro il 30.09. |

| II trimestre | >250 euro | 30.09 | Nel caso in cui l’importo dell’imposta di bollo del primo e secondo trimestre sia pari o inferiore ad euro 250, il versamento può essere effettuato entro il 30.11. |

| III trimestre | Qualsiasi importo | 30.11 | |

| IV trimestre | Qualsiasi importo | 28.02 (o 29.02, in caso di anno bisestile) |

Si segnala infine l’elaborazione da parte dell’Agenzia delle entrate per ogni trimestre solare delle fatture elettroniche trasmesse al Sistema di Interscambio (SdI) ed elaborate senza scarto per determinare se su tali fatture è stato indicato correttamente l’assoggettamento all’imposta di bollo.

Se sono state emesse fatture elettroniche che configurano i presupposti per l’assoggettamento a bollo, ma non contengono la relativa indicazione, l’Agenzia le evidenzia al soggetto che le ha emesse.

Easyfatt è il software di fatturazione e gestionale utilizzato ogni giorno da oltre 100.000 imprese italiane.

L’esito di tale elaborazione si concretizza nella messa a disposizione all’interno del portale “Fatture e corrispettivi” di due elenchi contenenti gli estremi delle fatture elettroniche emesse nel trimestre solare di riferimento:

- l’elenco A (non modificabile), che contiene gli estremi delle fatture correttamente assoggettate all’imposta di bollo (campo valorizzato a “SI” nel file con estensione .xml contenente la fattura elettronica);

- l’elenco B (modificabile), che contiene gli estremi delle fatture che presentano i requisiti per l’assoggettamento a bollo ma che non riportano l’indicazione prevista (campo non presente nel file con estensione .xml contenente la fattura elettronica).

Pagamento bollo fatture elettroniche: le modalità

ll pagamento dell’imposta potrà essere effettuato:

- mediante il servizio presente nella medesima area riservata del contribuente, con possibilità di addebito diretto sul conto corrente bancario o postale;

- oppure utilizzando il modello F24 predisposto dall’Agenzia delle entrate.

Leggi la guida Danea alla fatturazione elettronica

Fatture cartacee e imposta di bollo: come si applica e si assolve

Nel caso di fatture emesse in formato cartaceo l’imposta viene assolta mediante apposizione sul documento del contrassegno autoadesivo (la cosiddetta “marca da bollo”) rilasciato con modalità telematiche da parte degli intermediari convenzionati con l’Agenzia delle entrate.

Generalmente la marca da bollo va applicata sull’originale della fattura che viene poi inviato al cliente, mentre sulla copia conservata dal soggetto che ha emesso la fattura va riportata la dicitura:

“Imposta di bollo assolta sull’originale”

e il numero del contrassegno telematico

“ID………..”.

Fatture via email e marca da bollo: come si fa

Nel caso in cui l’imposta di bollo venga assolta con applicazione del contrassegno e la fattura venga inviata via mail al cliente è possibile per il soggetto che emette la fattura conservare il documento originale con la marca da bollo e inviare al cliente la copia della fattura con la dicitura :

“imposta di bollo assolta sull’originale”

e il numero identificativo del contrassegno

“ID………………………….”.

Fattura cartacea e imposta di bollo assolta virtualmente

È possibile, esclusivamente per le fatture in formato cartaceo, assolvere l’imposta di bollo in modo virtuale seguendo le indicazioni contenute degli articoli 15 e 15-bis del D.p.r. 642/1972 in base ai quali:

- il contribuente può richiedere al competente ufficio dell’Agenzia delle entrate una specifica autorizzazione per poter assolvere al pagamento dell’imposta in modo virtuale;

- per ottenere l’autorizzazione l’interessato deve presentare apposita dichiarazione contenente l’indicazione del numero presuntivo di atti e documenti da assoggettare ad imposta emessi e ricevuti durante l’anno;

- l’ufficio competente procede alla liquidazione provvisoria dell’imposta dovuta per il periodo compreso tra la data di decorrenza dell’autorizzazione e il 31 dicembre, con possibilità di ripartire l’importo dovuto in tante rate quanti sono i bimestri del periodo;

- entro il successivo mese di gennaio (31.01), il contribuente deve poi presentare una dichiarazione contenente il numero di atti e documenti emessi nell’anno precedente, al fine della liquidazione definitiva dell’imposta, determinando quindi il debito (o l’eventuale credito) da versare nella rata bimestrale in scadenza nel mese di febbraio.

Sulle fatture emesse dopo il rilascio dell’autorizzazione da assoggettare ad imposta di bollo, va riportata l’indicazione:

“Imposta di bollo assolta in modo virtuale”

e gli estremi della relativa autorizzazione.

È opportuno precisare che la descritta modalità di assolvimento dell’imposta di bollo può essere utilizzata solo per le fatture cartacee e non per quelle elettroniche.

Dottore Commercialista e Revisore contabile a Trieste, se mi avessero domandato ai tempi dell’università “cosa farai da grande” non avrei mai risposto “il dottore commercialista”: ed invece ...

Vai agli articoli dell'autore >