Tra le principali novità della Legge di Stabilità 2017 (Legge n. 232/2016) troviamo senza dubbio l’introduzione del nuovo Regime di cassa per i contribuenti in contabilità semplificata.

Viene sostanzialmente modificato l’attuale regime di determinazione del reddito che equipara le piccole imprese ai professionisti: a decorrere dal 2017 il reddito delle imprese che adottano la contabilità semplificata dovrà essere determinato secondo il principio di cassa facendo riferimento ai ricavi effettivamente incassati nell’anno e ai costi effettivamente pagati.

Viene quindi abbandonato il principio di competenza economica fino ad oggi applicato il quale, per la determinazione del reddito, prescindeva dal momento di incasso/pagamento delle fatture.

Chiariamo fin da subito che non si tratta di una novità destinata “ad abbassare le tasse” come da anni invece tali categorie di contribuenti vanno richiedendo, anzi l’intento del legislatore è chiaramente quello di ottenere un maggiore gettito erariale.

In realtà si tratta di un nuovo regime che tenderà a favorire solo una piccola parte di contribuenti ovvero coloro con tempi di incasso dei crediti piuttosto lunghi i quali molto spesso si trovavano a pagare delle imposte su operazioni realizzate ma i cui crediti ancora non erano stati incassati.

Da più parti infatti non mancano le critiche: se da un lato vi saranno sicuramente delle realtà imprenditoriali che potranno beneficiare dall’adozione della contabilità per cassa, vi saranno invece molte realtà che non godranno di alcun beneficio, anzi la sua adozione obbligatoria dal 2017 comporterà necessariamente nuovi adempimenti che porteranno ad un aggravio dei costi soprattutto di gestione amministrativa e di tenuta della contabilità.

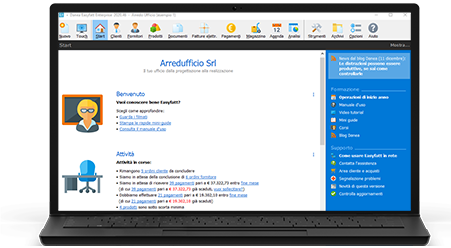

Easyfatt è il software gestionale utilizzato ogni giorno da oltre 100.000 imprese italiane.

Indice dei contenuti

Quali soggetti dovranno adottare il nuovo regime per cassa 2017?

Come detto si tratta dei soggetti che soddisfano i requisiti per la tenuta della contabilità semplificata (e che non esercitano l’opzione per la contabilità ordinaria), ovvero imprese individuali, società di persone o enti non commerciali che nell’anno precedente non hanno superato i seguenti limiti di ricavi:

- euro 400.000 per coloro che svolgono attività di prestazioni di servizi;

- euro 700.000 per coloro che svolgono altre attività.

Per determinare quindi il regime contabile da applicare dal 2017, è necessario verificare i ricavi percepiti nel 2016, eventualmente ragguagliati all’anno in caso di inizio attività nel corso del 2016.

Come si determina il reddito per tali soggetti a partire dal 2017?

Come detto, per effetto delle modifiche in esame, le imprese minori che applicano il regime di contabilità semplificata dovranno determinare il reddito imponibile come differenza tra l’ammontare dei ricavi (elencati analiticamente all’ art. 85 del Tuir) e degli altri proventi (utili, dividendi e interessi, di cui all’art. 89 del Tuir) percepiti nel periodo di imposta, e quello delle spese sostenute nel periodo stesso nell’esercizio dell’attività di impresa.

Come “attrezzarsi” per applicare correttamente il nuovo regime di cassa 2017?

Infine, una panoramica sui necessari aggiustamenti contabili e i principali adempimenti che dovranno essere effettuati al fine di adeguare il sistema contabile alla nuova normativa.

Le nuove disposizioni prevedono infatti la modifica dell’art. 18 del D.p.r. 600/1973, che pur mantenendo inalterati i requisiti in termine di limite dei ricavi per la tenuta della contabilità semplificata (euro 400.000 per attività di prestazione di servizi ed euro 700.000 per le altre attività), introducono nuovi obblighi contabili per adattare alle scritture contabili l’applicazione del principio di cassa.

3 sono le possibili alternative:

A) – Tenuta dei registri degli incassi e dei pagamenti

Il nuovo comma 2 dell’art. 18 prevede che i soggetti in contabilità semplificata debbano annotare cronologicamente, in un apposito registro, i ricavi percepiti indicando, per ciascun incasso:

- il relativo importo;

- le generalità, l’indirizzo e il comune di residenza anagrafica del soggetto che effettua il pagamento;

- gli estremi della fattura o altro documento emesso.

In un diverso registro andranno annotate cronologicamente e con riferimento alla data di pagamento (in ossequio al criterio di cassa) le spese sostenute nell’esercizio, fornendo le medesime informazioni.

Negli stessi registri dovranno essere annotati, entro il termine di presentazione della dichiarazione dei redditi, gli altri componenti positivi e negativi di reddito (ad esempio gli ammortamenti).

B) – Tenuta dei soli registri IVA

Il successivo comma 4 dell’art. 18 prevede poi la possibilità di derogare alla regola sopra indicata e quindi di non adottare i registri degli incassi e dei pagamenti nel caso in cui:

- i registri Iva vengano debitamente integrati con la separata annotazione delle operazioni non soggette a registrazione a fini Iva;

- nell’ipotesi in cui l’incasso o il pagamento non sia avvenuto nell’anno di registrazione delle fatture, nei registri deve essere riportato l’importo complessivo dei mancati incassi o pagamenti, con indicazione delle fatture cui le operazioni si riferiscono.

C) – Tenuta dei soli registri IVA e presunzione di incasso e pagamento

Infine in base al nuovo comma 5 è data la possibilità ai contribuenti di esercitare apposita opzione, vincolante per almeno un triennio, di tenere i registri IVA senza operare annotazioni relative ad incassi e pagamenti, fermo restando l’obbligo della separata annotazione delle operazioni non soggette a registrazione Iva. In tal caso, opera la presunzione legale secondo cui la data di registrazione dei documenti coincida con quella di incasso o pagamento.

Conclusioni

Per le ipotesi A) e B) si dovrà quindi necessariamente tenere una prima nota aggiornandola costantemente con gli incassi ricevuti ed i pagamenti effettuati, per poter determinare correttamente alla fine dell’anno il reddito del periodo.

Le nuove regole si applicano a decorrere dal 1.1.2017: tuttavia entro 30 giorni dalla data di entrata in vigore della legge di Stabilità dovrà essere emanato un apposito decreto con le disposizioni attuative alle norme in esame.

Dottore Commercialista e Revisore contabile a Trieste, se mi avessero domandato ai tempi dell’università “cosa farai da grande” non avrei mai risposto “il dottore commercialista”: ed invece ...

Vai agli articoli dell'autore >