Se per un privato la scelta del conto corrente può essere importate, nel caso di un conto corrente aziendale la cura nella selezione diventa fondamentale. È impensabile poter avviare e sostenere un qualunque tipo di business senza aver prima individuato e selezionato il conto corrente aziendale attraverso cui gestire i flussi di denaro generati dalle entrate e dalle uscite, le utenze, le scadenze fiscali e, nel caso di imprese più strutturate, le remunerazioni dei dipendenti.

Un conto corrente è per forza di cose associato a una banca, pertanto la scelta dovrà tenere conto non soltanto di termini, condizioni e funzionalità offerti da un conto corrente, ma anche dell’istituto bancario che lo eroga. Per un’impresa la scelta della banca a cui affidare le proprie finanze ha la stessa importanza della scelta di un partner o dell’assunzione di una figura chiave nel proprio organico.

La banca “giusta” non si limita a custodire il denaro dei propri clienti, ma deve saperli affiancare nella gestione delle risorse e nello sviluppo degli investimenti, e deve essere in grado di garantire trasparenza, stabilità e credibilità.

Indice dei contenuti

Scegliere il conto corrente aziendale: 4 aspetti fondamentali

Una prima scrematura nella selezione del conto corrente per la tua impresa, quindi, dovrebbe partire dalla considerazione di questi 4 aspetti:

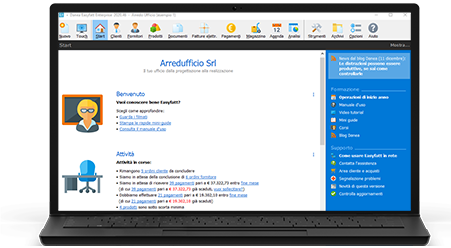

Easyfatt è il software gestionale utilizzato ogni giorno da oltre 100.000 imprese italiane.

- Funzionalità

- Presenza sul territorio

- Solidità della banca

- Servizi accessori

Funzionalità

Il conto corrente deve poterti offrire tutte le funzionalità di cui hai (e avrai) bisogno. Va da sé che se alla tua attività servirà utilizzare una carta di credito, un conto deposito, un POS, non andrai certo a scegliere un conto che non includa questi servizi.

Presenza sul territorio

Anche se qualunque banca oggi permette di usufruire di quasi tutti i servizi online e tramite comode app, è sempre meglio poterla raggiungere comodamente in caso di necessità. Piccole emergenze come la perdita o il blocco della tessera Bancomat, la necessità di effettuare un versamento di contanti, o modifiche contrattuali che richiedano la firma di moduli sono alcune piccole cose che è bene poter sbrigare con la massima comodità possibile.

Solidità della banca

I conti correnti, sia privati che aziendali, sono coperti fino a 100.000 € dal Fondo interbancario di tutela dei depositi (Fitd) o, nel caso specifico delle Banche di Credito Cooperativo, dal loro omologo. Sono coperti i conti correnti, i conti deposito (anche quelli vincolati), gli assegni circolari e i certificati di deposito nominativi. In ogni caso, è sempre meglio informarsi sulla solidità e sull’affidabilità di un gruppo bancario. Soprattutto se la tua attività movimenta grandi moli di denaro, l’opinione di un consulente finanziario potrà esserti d’aiuto, evita il fai da te.

Servizi accessori

Anche se all’inizio potresti aver bisogno soltanto di una gamma ristretta di servizi, non è detto che il tuo business, espandendosi e crescendo, possa richiedere delle integrazioni. Cerca quindi di scegliere una banca che ti possa offrire una rosa di funzionalità eventualmente integrabili in futuro.

Queste considerazioni ti aiuteranno a restringere il campo a non più di 2-3 istituti di credito. A questo punto, devi entrare nel vivo del discorso e concentrarti sulla scelta del tipo di conto corrente più adatto alle esigenze della tua impresa.

Conto corrente aziendale: costi fissi o variabili?

La prima discriminante a cui dovrai fare attenzione è la scelta tra un conto corrente a costi fissi o uno a costi variabili.

- Costi fissi

Si tratta del cosiddetto canone, che può essere annuale o mensile. È un tipo di costi che possono variare sensibilmente da un conto all’altro, e che dipendono sostanzialmente dalle funzionalità e dai servizi forniti dalla banca. Tuttavia, considerata la grande concorrenza nel settore, molti istituti di credito offrono anche conti correnti a canone zero. - Costi variabili

Sono i costi associati a ogni singola operazione. In poche parole, l’apertura e la tenuta del conto in sé hanno costi bassissimi o nulli, ma dovrai pagare per ogni operazione effettuata. Devi quindi capire in un mese o in un anno quante operazioni andrai effettivamente a compiere e capire se sia un’opzione conveniente o meno.

Attento ai tassi!

No, non stiamo parlando di animali, ma dei tassi di interesse o semplicemente interessi, che si distinguono in attivi e passivi.

Per quanto riguarda gli interessi attivi, purtroppo, difficilmente troverai un conto corrente capace di offrirti interessi tali da far davvero fruttare il tuo denaro. Quando ciò accade, si tratta di percentuali mediamente comprese tra lo 0 e il 2.5%, o più spesso di forme di bonus, come ad esempio l’azzeramento del canone per i clienti che mantengono stabilmente nel conto corrente un determinato ammontare di capitale.

Ben diverso è il caso degli interessi passivi, ovvero gli interessi riconosciuti alla banca nel caso – che ci auguriamo non accada – in cui tu vada in rosso, ovvero nel caso dovessi superare i limiti legati alla disponibilità economica del tuo corrente. Rosso che dovrai pertanto sanare con tanto di interessi passivi aggiunti.

Conto corrente aziendale: occhio alle spese

Esistono poi molti altri costi più o meno rilevanti, legati alle diverse operazioni che coinvolgono il tuo conto corrente. Ad esempio, le varie commissioni che una banca può richiedere ogni volta che effettui un bonifico, quando prelevi al terminale bancomat di un differente gruppo bancario, quando ti vengono domiciliate le utenze, quando emetti un assegno. Anche l‘invio cartaceo di rapporti e comunicazioni comporta di solito dei costi, ma attenzione anche alle notifiche via SMS. Altri possibili costi sono poi l’estratto conto cartaceo, le spese di chiusura periodica o di liquidazione (i calcoli periodici di interessi e spese), la Carta Bancomat, o il massimo scoperto trimestrale, applicato nel caso di scoperto di conto quando si ricorre a un fido.

Conto corrente aziendale offline o online? Meglio entrambi

Un conto corrente online consente solitamente di ridurre anche considerevolmente le spese di gestione rispetto a un conto corrente tradizionale. Tuttavia, sarebbe riduttivo ragionare solo i questi termini, anche se va detto che nella maggior parte dei casi sono le stesse banche ad enfatizzare questo dato per attirare nuovi clienti.

Indubbiamente, un conto online risulta più conveniente poiché abbatte i costi di gestione di una banca fisica, ma non per questo dovrebbe essere considerato come un’entità separata e distinta dal conto corrente offline. Si tratta semplicemente di due diversi modi di operare sul proprio conto, ma che in realtà dovrebbero essere complementari tra loro.

Meglio quindi orientarsi su di un conto corrente che, considerando tutti gli aspetti già menzionati, offra una buona piattaforma di homebanking che consenta di gestire tutte le principali funzionalità senza i costi richiesti nel caso di tradizionali operazioni allo sportello, o che elimini le spese di ricezione di materiale cartaceo in quanto ne fornisca l’accesso in forma digitale.

Classe 83. Trevigiano di nascita ma Internettiano d’adozione. Non ho ricordi di casa mia senza un computer. La prima volta che ho messo piede sul web avevo 12 anni, Google ancora non esisteva e ci volevano ...

Vai agli articoli dell'autore >