In linea generale, un’attività commerciale come può essere la vendita di beni materiali (anche effettuata online via internet) esercitata in maniera “occasionale” non necessita dell’apertura di una partita IVA; bisogna tuttavia chiarire prima di tutto cosa si intende per “attività occasionale” ed in secondo luogo delineare quali sono comunque gli adempimenti richiesti per rispettare le norme imposte dal Fisco.

Leggi anche: Ricevuta per prestazione occasionale: cos’è, come si fa e quali sono i limiti?

Indice dei contenuti

Caratteristiche dell’attività di vendita occasionale

E’ necessario capire quando un’attività di vendita possa essere considerata effettivamente occasionale; nell’ipotesi infatti in cui un’attività si configurasse come abituale, il reddito conseguito rientrerebbe nella categoria dei redditi d’impresa, con obbligo di apertura della partita iva.

A volte non è semplice distinguere un’attività occasionale da una abituale, in quanto non vi sono specifici limiti di importo da prendere a riferimento, o un numero specifico di azioni che devono essere svolte per configurare l’attività come abituale: la stessa agenzia delle entrate ha chiarito che la qualifica di imprenditore può determinarsi anche dall’effettuazione di un solo affare, in considerazione della sua rilevanza economica e del numero elevato di operazioni che il suo svolgimento può comportare.

Per essere considerata occasionale l’attività deve essere effettuata in modo accidentale, sporadico, non deve essere svolta con continuità nel tempo anche se, come detto, non è essenziale l’ importo che si va a percepire (che tuttavia può essere considerato un elemento per qualificare un’attività).

La ricevuta di vendita occasionale

Premesso questo vediamo qual è la documentazione che deve essere prodotta nel caso di effettuazione di una vendita occasionale: non dovrà essere emessa fattura dato che il cedente non opera in qualità di soggetto passivo iva ma in qualità di un soggetto privato, pertanto si ritiene sia sufficiente il rilascio di una nota di debito o di una quietanza di pagamento.

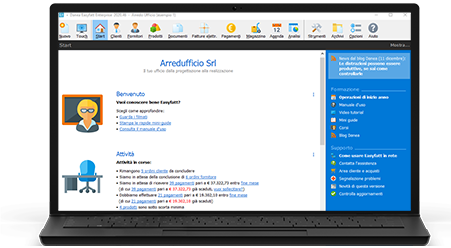

Easyfatt è il software di fatturazione e gestionale utilizzato ogni giorno da oltre 100.000 imprese italiane.

La stessa agenzia delle entrate ha infatti precisato che il codice civile non prescrive la forma scritta qualora l’oggetto della cessione sia costituito da beni mobili, ma al fine di certificare l’incasso del corrispettivo sarà possibile produrre qualunque tipologia di documento idoneo allo scopo, come ad esempio una ricevuta (o quietanza) di pagamento.

La ricevuta dovrà contenere:

- i dati del cedente (nome, cognome, codice fiscale ed eventualmente l’indirizzo);

- i dati dell’acquirente (nome e cognome nel caso in cui l’acquirente sia un soggetto privato, la ragione sociale nel caso di società);

- la descrizione del bene venduto;

- l’importo percepito;

- l’indicazione che trattasi di “corrispettivo relativo alla cessione di beni compiuta quale attività commerciale occasionale di cui all’art. 67 lett. i) del D.P.R. n. 917/1986”

- la data e firma del cedente che rilascia la ricevuta.

Se l’importo della ricevuta è maggiore o uguale ad euro 77,47 è necessario apporre all’originale del documento una marca da bollo da 2 euro.

Redditi da attività occasionali

Da un punto di vista fiscale il trattamento delle attività commerciali svolte in maniera occasionale è disciplinato dall’ art. 67 del Tuir (D.P.R. n. 917/1986): in particolare la lettera i) prevede che siano inclusi tra i redditi diversi quelli derivanti da attività occasionali non esercitate abitualmente.

Pertanto sarà necessario dichiarare i redditi percepiti nel corso dell’anno da tali attività compilando il quadro RL (rigo RL14) del modello Unico Persone fisiche o, in caso di presentazione del modello 730 il quadro D (rigo D5), con la possibilità di computare in diminuzione del reddito percepito le spese sostenute (purché siano documentate ed inerenti).

Si tenga presente infine che, secondo le indicazioni del fisco, sono esonerati dalla presentazione della dichiarazione dei redditi i soggetti persone fisiche che possiedono redditi assimilati a quelli di lavoro dipendente e altri redditi per i quali la detrazione prevista non è rapportata al periodo di lavoro, quali ad esempio, i redditi derivanti da attività commerciali occasionali o da attività di lavoro autonomo occasionale, in entrambi i casi però se l’importo percepito è pari o inferiore ad euro 4.800 annui.

Leggi i dettagli del calcolo tasse regime forfettario.

Photo credit: Brisbane City Council – cc

Sono nata nel 1995 da un'idea a due passi da Padova. Sono dinamica, entusiasta e adoro creare soluzioni semplici per problemi complessi. Sono sempre sul pezzo e sono molto pignola, tanto che mi dicono ...

Vai agli articoli dell'autore >