Il contesto economico in cui viviamo attualmente è caratterizzato dall‘instabilità, complici passate e attuali crisi, tensioni geopolitiche ed eventi imprevedibili. Il mercato stesso è in continua fluttuazione ed è importante tener monitorata la salute della propria attività, a livello economico e finanziario.

La gestione del portafoglio clienti rientra in questo di monitoraggio, seppure si tratti di un’attività spesso sottovalutata.

I clienti possono infatti avere problemi di liquidità e, di conseguenza, ritardi nei pagamenti. Ricevere il pagamento in ritardo o non riceverlo affatto è un grosso problema che può comportare rischi finanziari.

Come evitare che succeda? In questo articolo ti spiegheremo al meglio come fare una buona gestione del portafoglio clienti e come condurre un’analisi che sia in grado di fornire informazioni su di loro, anche con l’aiuto di un servizio di Business Information, prevedere e anticipare le eventuali criticità legate ai pagamenti.

Indice dei contenuti

Che cos’è un portafoglio clienti

Entrando nel merito della questione, un portafoglio clienti è un insieme di tutti i clienti attivi con cui un’azienda sta intrattenendo relazioni commerciali. Essi possono essere sia persone fisiche, liberi professionisti o altre imprese.

Abbiamo detto “sta intrattenendo” perché una caratteristica fondamentale è quella relativa proprio ai clienti che sono attivi al momento presente. Non rientrano quindi chi non intraprende più attività commerciali con la tua azienda o eventuali lead, ovvero le persone o aziende eventualmente interessate alle tue proposte commerciali.

All’interno del portafoglio clienti possiamo trovare non solo una loro lista ma anche una vasta gamma di informazioni rilevanti su ciascuno di essi.

I suddetti dati includono, nello specifico, i contatti, i dettagli aziendali, il tipo di contratto stipulato, i prodotti o servizi acquistati, le abitudini di pagamento, il volume d’affari generato e le condizioni di credito concesse.

A questi si possono aggiungere anche informazioni commerciali, ossia un insieme di dati che possono far comprendere l’andamento economico-finanziario e la situazione legale delle aziende clienti.

In altre parole, il portafoglio clienti non è semplicemente un elenco, ma una fotografia completa delle relazioni commerciali attuali dell’azienda.

Quando viene acquisito un nuovo cliente si procede con l’aggiornamento del portafoglio, ma questo non basta. È importante, infatti, ricordarsi di effettuare periodicamente un controllo e soprattutto un’analisi per avere sempre chiaro le condizioni economiche e finanziarie dei clienti e, di conseguenza, della tua azienda.

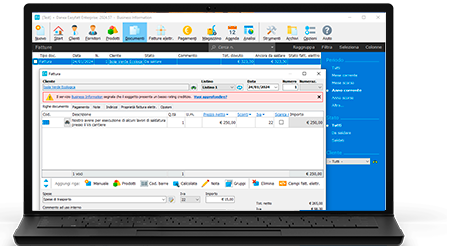

Business Information è il servizio integrato con Easyfatt che ti segnala eventuali criticità su clienti e fornitori.

Gestione del portafoglio clienti: come viene eseguita

Il portafoglio clienti è uno strumento fondamentale, quindi, per ogni azienda. Ma cosa significa nello specifico “gestione del portafoglio clienti”? E come viene fatta?

La segmentazione

L’intero processo inizia con una segmentazione: una fase cruciale che consiste nel dividere i clienti in gruppi omogenei in base a criteri come il settore di appartenenza, il volume d’affari, la localizzazione geografica o i prodotti acquistati.

Questo permette di avere un quadro più grande e chiaro di qual è la situazione generale del portafoglio, così da localizzare subito eventuali aree di miglioramento o applicare strategie specifiche, come sconti o offerte personalizzate, per migliorare la fidelizzazione.

Anche la comunicazione e il marketing ne ottengono giovamento. Con una buona gestione è possibile ad esempio effettuare l’upselling, ovvero il tentativo di vendita di una versione di maggior valore del prodotto che il cliente desidera.

Un esempio di up selling è l’incentivo ad acquistare la versione premium di un software, invece che quella base.

Nella stessa ottica, ne è avvantaggiato anche il cross-selling, ovvero la vendita di prodotti complementari a quello che il cliente desidera, come ad esempio succede quando si cerca di vendere una cover al momento dell’acquisto di un cellulare.

Il monitoraggio

Il monitoraggio costante delle performance del portafoglio clienti è un altro processo essenziale.

Attraverso questo passaggio si ha infatti modo di verificare l’efficacia delle strategie messe in atto e si riesce così a tenere sotto controllo i rischi legati al credito commerciale.

In altri termini, a volte viene proposto un credito commerciale, ovvero prodotti e servizi vengono concessi prima che si ottenga il pagamento, il quale viene posticipato per dare comodità al cliente.

Il rischio che si lega a questa pratica è sempre quello relativo all’eventuale insolvenza del debito o al ritardo nel pagamento, tutte problematiche che vanno a influenzare negativamente il flusso di cassa.

Monitorare il portafoglio clienti, facendo anche un’analisi accurata, mette in luce le criticità che possono portare a queste situazioni.

In questo modo potrai concedere credito commerciale con un maggior grado di sicurezza, perché avrai una base solida che dimostra la capacità del cliente di saldare il debito.

I tuoi clienti sono in grado di ripagare i propri debiti?

Danea Easyfatt, grazie all’integrazione con Business Information, ti aiuta a scoprirlo.

Il servizio esegue una verifica in tempo reale sul suo rating creditizio, un indicatore che valuta la solvibilità di un’azienda, ossia la sua capacità di onorare gli impegni finanziari.

Scopri di più su Easyfatt e Business Information >

Come fare un’analisi di portafoglio clienti e perché è importante

All’interno della gestione del portafoglio clienti, il momento dell’analisi è critico e delicato.

Questo ti consente, ad esempio, di identificare i clienti più profittevoli, ossia quelli che generano il maggior volume d’affari e rispettano puntualmente le condizioni di pagamento.

Avere ben chiaro chi siano permette di mettere in atto strategie specifiche, perché loro in particolare sono una risorsa preziosa e meritano una particolare attenzione.

Rafforzare le relazioni significa consolidare la base economica dell’impresa e aumentare le opportunità di crescita.

Al tempo stesso, fare una buona analisi permette di monitorare lo stato di salute finanziaria dei clienti ed identificare subito quelli più critici, così da prevenire rischi di insolvenza o difficoltà nei pagamenti.

Seguire questo processo non è qualcosa che segue un unico approccio: l’analisi può essere fatta in modo ampio oppure più puntuale e dettagliato, a seconda di quali sono gli obiettivi e le risorse a disposizione.

I vantaggi di eseguire tale operazione con attenzione sono evidenti. Se il risultato è ottimale e ben studiato, l’efficacia della strategia porterà alla possibilità di personalizzare maggiormente un’offerta o anticipare cambiamenti nelle relazioni, oltre che anticipare eventuali problematiche relative a insolvenze e ritardi nei pagamenti.

Le fasi di un’analisi portafoglio clienti passo passo

Ma come deve essere fatta un’analisi efficace di un portafoglio clienti? Ecco i passaggi:

- Raccolta dati. Il primo passo consiste nel raccogliere quante più informazioni dettagliate sui clienti, considerando diversi aspetti, come le informazioni demografiche, lo storico degli acquisti e la solvibilità finanziaria.

- Valutazione oggettiva dei clienti. Una volta ottenuti i dati, è fondamentale stabilire metriche di valutazione che siano quanto più uniformi. Questo implica, quindi, definire criteri chiari, come il volume d’affari e i tempi di pagamento, utilizzando una scala numerica che consenta di classificare tutti in modo coerente.

- Ottimizzazione. Una volta che i dati sono ben classificati e ordinati, è importante procedere con un’ottimizzazione, per renderli il più chiari possibile. In questa fase affiniamo quindi le strategie commerciali, migliorando non solo la capacità produttiva ma anche la gestione delle riscossioni.

- Revisione periodica. L’analisi non è qualcosa che deve essere effettuata solo una volta, ma è bene stabilire un calendario che permetta di revisionare i dati raccolti periodicamente. Questo permetterà di mantenere sempre aggiornate le informazioni sui clienti.

Strumenti utili per facilitare il processo

Analizzare la situazione finanziaria dei clienti è un’attività complessa, seppur estremamente importante. Per aiutare nel processo e garantire risultati ottimali, esistono alcuni servizi specializzati.

Si tratta di strumenti che permettono, infatti, di ottenere una valutazione di alcuni indicatori della salute finanziaria di clienti e fornitori, permettendo valutare il grado di rischio associato alle imprese in portafoglio, così da velocizzare e facilitare l’intera analisi.

Spesso questi servizi, ad esempio Business Information integrato in Easyfatt, forniscono informazioni sul rating creditizio per ciascun cliente: si tratta di un indicate utile a valutare l’affidabilità finanziaria di un’azienda, in particolare la sua capacità di onorare i debiti contratti.

Sono nata nel 1995 da un'idea a due passi da Padova. Sono dinamica, entusiasta e adoro creare soluzioni semplici per problemi complessi. Sono sempre sul pezzo e sono molto pignola, tanto che mi dicono ...

Vai agli articoli dell'autore >