Una soluzione spesso utilizzata dalle aziende per rimborsare il lavoratore che deve effettuare una trasferta è il rimborso chilometrico: il dipendente che deve spostarsi per svolgere le proprie mansioni anziché utilizzare la vettura messa a disposizione dall’azienda utilizza un’auto prioria per poi chiedere all’azienda un rimborso per il costo sostenuto.

Per il calcolo rimborso chilometrico spettante al dipendente l’azienda deve attentamente valutare l’impatto di natura fiscale che hanno tali rimborsi:

- sia in capo al lavoratore dipendente (sono rimborsi che devono essere tassati o sono esenti?)

- che in capo all’azienda (sono costi deducibili?).

Il rimborso chilometrico auto propria: trattamento in capo al dipendente

Per quanto riguarda il trattamento in capo al lavoratore bisogna mettere in evidenza che:

- in generale, come anche precisato nella C.M. n. 329/E/1997 i rimborsi analitici delle spese di viaggio, anche sotto forma di indennità chilometrica e di trasporto non concorrono comunque a formare il reddito se le spese sono rimborsate sulla base di idonea documentazione;

- tale regola generale di non imponibilità non trova certamente applicazione nel caso di rimborsi chilometrici erogati per trasferte effettuate all’interno del territorio comunale: come chiarito anche dalla stessa agenzia delle entrate per tali tipologie di rimborsi non è applicale l’esenzione prevista per i rimborsi delle spese di trasporto comprovati da documenti provenienti dal vettore, in quanto manca proprio la documentazione giustificativa richiesta;

- non è necessario il rilascio da parte del datore di lavoro di un’autorizzazione preventiva alla trasferta, la quale, in caso di controllo, dovrà risultare dalla normale documentazione conservata dal datore di lavoro dove sia desumibile il calcolo del rimborso spettante.

Il rimborso chilometrico non è quindi soggetto a tassazione in capo al dipendente, in quanto non è classificabile come remunerazione, ma come indennizzo per costi sostenuti dal dipendente per conto dell’impresa.

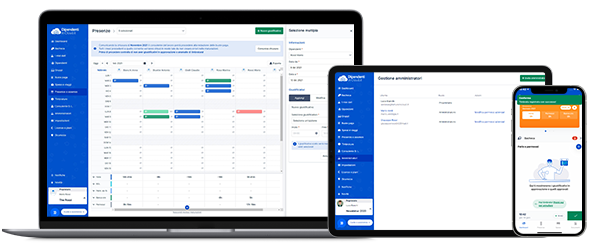

La gestione dei dipendenti è fuori controllo?

Con Dipendenti in Cloud mantieni tutto in ordine, anche i rimborsi chilometrici.

Scopri di più

Fatte queste necessarie premesse è necessario verificare se la normativa impone comunque dei vincoli ovvero se esiste un limite all’importo erogabile al dipendente (non tassato) come rimborso chilometrico: la stessa C.M. n. 326/E1997 chiarisce che è necessario che, in sede di liquidazione, l’ammontare dell’indennità sia determinato avuto riguardo alla percorrenza, al tipo di automezzo usato dal dipendente e al costo chilometrico ricostruito secondo il tipo di autovettura.

Il rimborso chilometrico: trattamento in capo all’azienda

Per quanto riguarda invece il trattamento fiscale in capo all’azienda la disciplina di riferimento è contenuta nel comma 3 dell’art. 95 Tuir, il quale dispone che:

“Se il dipendente o il titolare dei predetti rapporti (di collaborazione coordianata e continuativa) sia stato autorizzato ad utilizzare un autoveicolo di sua proprietà ovvero noleggiato al fine di essere utilizzato per una specifica trasferta, la spesa deducibile è limitata, rispettivamente, al costo di percorrenza o alle tariffe di noleggio relative ad autoveicoli di potenza non superiore a 17 cavalli fiscali, ovvero 20 se con motore diesel.”

I limiti di deducibilità sono pertanto i seguenti:

- se il dipendente utilizza una vettura nella sua disponibilità, il rimborso chilometrico è fiscalmente deducibile entro il limite delle vetture di 17 cavalli fiscali ovvero 20 cavali fiscali se alimentate a gasolio;

- se il dipendente prende a noleggio direttamente una vettura per effettuare la trasferta, il rimborso può avvenire nel limite delle tariffe di noleggio previste per le vetture di 17 cavalli fiscali ovvero 20 cavali fiscali se alimentate a gasolio.

Nel caso in cui venga utilizzata un’auto con una potenza superiore in termine di cavalli fiscali, la deduzione dovrà essere quindi “ridimensionata” conseguentemente.

Scopri anche come funziona il rimborso chilometrico tragitto casa-lavoro

Calcolo costo chilometrico e tabelle ACI 2023

Il riferimento da utilizzare per l’individuazione degli importi da prendere in considerazione in relazione ai diversi veicoli è rappresentata dalle tabelle Aci, che vengono aggiornate due volte all’anno.

Gestire i dipendenti è facile, basta usare lo strumento giusto!

Presenze, piani ferie, note spese... e molto altro!

La gestione del rimborso chilometrico deve quindi essere condotta avendo a riguardo due distinti limiti:

- un limite di deducibilità fiscale per l’azienda;

- un limite generalmente superiore al primo di non imponibilità in capo al lavoratore.

Si veda il seguente esempio:

Esempio di calcolo rimborso chilometrico

Il sig. Rossi, dipendente di Alfa Srl, si reca con la propria vettura da Trieste a Bologna e ritorno, percorrendo 300 km, utilizzando la sua vettura BMW M2 3.0 460CV – COUPÈ, con percorrenza media annua di 20.000 km.

La Tariffa ACI 2024 è riportata nella seguente tabella:

Il dipendente per la tipologia di auto utilizzata potrebbe richiedere la liquidazione di un rimborso chilometrico pari a 1,0175€/km x 300 km = 305,25€, senza vedersi tassato l’importo.

Il limite di 17 CVF CaValli Fiscali (20 CVF in caso di gasolio) di cui all’art. 95 Tuir comporta un rimborso chilometrico massimo deducibile per la società desumibile dalla seguente tabella:

pari quindi a 0,50717€/km x 300 km = 152,15€.

Di conseguenza a seconda dell’importo che viene rimborsato le conseguenze fiscali saranno le seguenti: fino a 152,15€ l’importo sarà deducibile per l’azienda e non imponibile per il dipendente; da 152,15€ a 305,25€ non deducibile per l’azienda e non imponibile per il dipendente; oltre 305,25€ non deducibile per l’azienda e imponibile per il dipendente.

Dottore Commercialista e Revisore contabile a Trieste, se mi avessero domandato ai tempi dell’università “cosa farai da grande” non avrei mai risposto “il dottore commercialista”: ed invece ...

Vai agli articoli dell'autore >