Nell’ambito di una prestazione di lavoro autonomo occasionale, nel caso in cui vengano erogati esclusivamente rimborsi spese, non si rende necessaria l’applicazione della ritenuta d’acconto del 20% sull’importo erogato: : è stata la stessa agenzia delle entrate a chiarire tale aspetto nella risoluzione n. 49/E/2013. Approfondiamo la questione.

Indice dei contenuti

Lavoro autonomo occasionale: definizione giuridica e disciplina fiscale

Da un punto di vista giuridico il lavoratore autonomo occasionale è quel soggetto che svolge a favore di un committente un’opera o un servizio con lavoro prevalentemente proprio senza vincolo di subordinazione, al di fuori dal coordinamento del committente e senza inserimento funzionale nella sua organizzazione; tuttavia la prestazione per non rientrare nell’ambito di un rapporto di lavoro autonomo abituale (con conseguente obbligo di apertura della partita iva ed emissione della fattura) deve essere sporadica, occasionale e non abituale.

Da un punto di vista fiscale invece i redditi derivanti da attività di lavoro autonomo occasionale sono disciplinati dall’ art. 67 del Tuir (D.P.R. n. 917/1986): in particolare la lettera l) prevede che siano inclusi tra i “redditi diversi” quelli derivanti da attività di lavoro autonomo non esercitate abitualmente (o dalla assunzione di obblighi di fare, non fare o permettere). La determinazione del reddito imponibile da lavoro autonomo occasionale si ottiene dalla differenza tra l’ammontare percepito nel periodo di imposta, secondo quindi un principio di cassa, e le spese specificamente inerenti alla produzione di tale reddito.

Dal 2022 i committenti che operano in qualità di imprenditori che si avvalgono delle prestazioni di lavoratori autonomi occasionali hanno l’obbligo di comunicazione preventiva dell’avvio dell’attività di tali lavoratori all’Ispettorato territoriale del lavoro.

Leggi di più su lavoro occasionale e comunicazione preventiva >

Le spese nelle prestazioni di lavoro occasionale

Le spese sostenute devono essere validamente documentate: nonostante non vi siano chiarimenti ufficiali sulle tipologie di spese che possono essere portate in deduzione si ritiene tuttavia che possano rientrarvi i costi strettamente inerenti all’attività/ prestazione effettuata, quali ad esempio spese per carburante, spese per i mezzi di trasporto (treno, taxi, aereo..), spese per il vitto o l’alloggio, spese di cancelleria.

Le spese possono essere tracciate mediante nota spese, un documento finalizzato alla richiesta di rimborso delle spese sostenute.

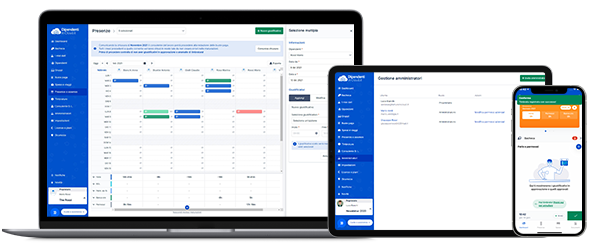

Gestire i dipendenti è facile, basta usare lo strumento giusto!

Presenze, piani ferie, note spese... e molto altro!

Rimborso spese nella prestazione occasionale gratuita

Nel caso in cui il committente rimborsi al prestatore occasionale esclusivamente le spese sostenute, di fatto non viene erogato alcun compenso e la prestazione è da considerarsi sostanzialmente gratuita, pertanto non si dovrà applicare la ritenuta d’acconto del 20% prevista dalla normativa.

Leggi l’approfondimento sulla ricevuta prestazione occasionale: cos’è, come si fa e quali sono i limiti?

Esempio di Rimborso Spese per la Prestazione Occasionale

Si prenda la seguente situazione quale esempio:

Il sig. Bianchi viene incaricato dalla società Alfa S.r.l. di prestare un’attività di docenza (inquadrata come attività di lavoro autonomo occasionale) a favore dei propri dipendenti presso la sede operativa.

Per poter espletare l’incarico conferito il sig. Bianchi sostiene le seguenti spese:

- euro 50 per il biglietto del treno;

- euro 25 per il vitto;

- euro 50 per per il pernottamento.

La società, come da accordi con il sig. Bianchi, rimborsa esclusivamente le spese sostenute e regolarmente documentate, pari quindi ad euro 125.

Come da indicazioni fornite dalla stessa agenzia delle entrate, in un’ottica di semplificazione degli adempimenti, su tale importo la società che eroga il rimborso non deve applicare la ritenuta d’acconto: nell’ipotesi infatti di prestazioni di lavoro autonomo occasionale per il cui svolgimento è previsto solamente il rimborso delle spese strettamente necessarie per l’esecuzione della prestazione stessa, si genera un “reddito diverso” pari a zero, e questo anche nel caso in cui le spese sono sostenute in un diverso periodo d’imposta (ad esempio nel caso in cui le spese siano state sostenute nel mese di dicembre 2022, ed il rimborso percepito nel mese di gennaio 2023).

Tale semplificazione opera anche per soggetto che percepisce il rimborso, il quale non sarà tenuto a riportare tali somme (e le relative spese) nella dichiarazione dei redditi.

Compenso che eccede il rimborso spese

Attenzione: come precisato dalla stessa agenzia delle entrate tale semplificazione non può essere applicata nel caso in cui il compenso, anche nella forma di spese rimborsate (o anticipate dal committente) ecceda quelle strettamente necessarie per lo svolgimento dell’attività occasionale, in quanto viene meno il carattere gratuito della prestazione.

Riprendendo i dati dell’esempio precedente si pensi al caso in cui la società eroghi complessivamente al sig. Bianchi l’importo di euro 200, comprensivi anche delle spese sostenute. In tale circostanza l’intero importo erogato dal committente costituisce reddito di lavoro autonomo occasionale da assoggettare a ritenuta d’acconto del 20% (quindi la società liquiderà al sig. Bianchi l’importo netto di euro 160, dovendo poi versare la ritenuta d’acconto di euro 40 all’erario).

Il sig. Bianchi (se obbligato) riporterà nella propria dichiarazione dei redditi l’importo di euro 200 come compenso percepito e l’importo di euro 125 relativo alle spese inerenti e documentate, oltre che la ritenuta d’acconto di euro 40 certificata dal committente.

Leggi anche la guida Danea al rimborso chilometrico

Dottore Commercialista e Revisore contabile a Trieste, se mi avessero domandato ai tempi dell’università “cosa farai da grande” non avrei mai risposto “il dottore commercialista”: ed invece ...

Vai agli articoli dell'autore >